Договором ГПХ называют соглашение между исполнителем и заказчиком в рамках Гражданского кодекса, при этом они не вступают в трудовые отношения. К таким договорам у налоговиков всегда повышенное внимание, а значит, необходимо учесть все особенности ГПХ.

В этой статье мы поговорим о договоре на предоставление услуг физлицом-не сотрудником организации.

Вы узнаете:

- как заключить Договор ГПХ в 1С;

- на каких счетах отразить оказанные Услуги;

- как сделать проверку взаиморасчетов с работником и бюджетом.

Пошаговая инструкция

15 октября заключен договор с физическим лицом Дроздовым О. В. на оказание услуг по ремонту помещения на сумму 30 000 руб. Вместе с документами Дроздов представил заявление на вычет по НДФЛ на первого ребенка до 18 лет.

16 ноября подписан акт оказания услуг, и выплачено вознаграждение работнику на банковский счет. Уплачен НДФЛ в бюджет.

Пошаговая инструкция оформления примера. PDF

Подключение функциональности Договоры подряда

Для подключения учета договоров ГПХ установите флажок Договоры подряда на вкладке Сотрудники в разделе Главное — Функциональность.

Договор ГПХ с физлицом на оказание услуг

Регистрация физического лица

Договор гражданско-правового характера (ГПХ) может быть заключен с физическим лицом:

- сотрудником организации-заказчика;

- индивидуальным предпринимателем;

- сторонним лицом, не являющимся предпринимателем.

Для каждого из договоров учет вознаграждения за произведенные работы (оказанные услуги) имеет особенности. Мы рассмотрим пример договора с физическим лицом, который не является предпринимателем и не состоит в штате организации-заказчика.

Предлагаемый порядок отражения в 1С договоров ГПХ более всего подходит для сторонних физлиц, но может применяться и для сторудников, при условии, что

- договором не предусмотрен аванс;

- расчеты с работником ведутся на счете 76.10;

- выплата производится отдельным документом Ведомость в банк (в кассу) с видом выплаты Договор подряда.

- Зарегистрируйте работника в справочнике Физические лица (раздел Справочники — Зарплата и кадры — Физические лица — кнопка Создать).

- На вкладке Главное заполните:

- Дата рождения;

- ИНН — идентификационный номер налогоплательщика (при наличии);

- Пол — будет указан автоматически;

- СНИЛС — номер пенсионного страхового свидетельства;

- Место рождения;

- в разделе Гражданство:

- переключатель Гражданство страны — РОССИЯ (стоит по умолчанию);

- раздел Документ, удостоверяющий личность — заполните по предъявленному работником документу.

На вкладке Адреса, телефоны укажите контактную информацию физического лица.

Если договором предусмотрена оплата вознаграждения на банковскую карточку физилица, заполните реквизиты по ссылке Банковские счета, кнопка Создать.

Обязательно получите разрешение работника на хранение и обработку его персональных данных (пп. 1 п. 1 ст. 6 Федерального закона от 27.07.2006 N 152-ФЗ). Для этого по кнопке Согласие на обработку ПДн создайте, распечатайте и подайте ему на подпись Согласие на обработку персональных данных. PDF

Регистрация сотрудника

Зарегистрируйте работника в справочнике Сотрудники (Зарплата и кадры — Сотрудники).

Подробнее Как в 1С создать карточку сотрудника, если в справочнике Физические лица он есть?

Прежде чем предоставить вычет работнику по договору ГПХ, убедитесь, что работник имеет право на него. Получите от работника:

- свидетельство о рождении (паспорт) ребенка;

- если ребенку более 18 лет — справку с места учебы, подтверждающую, что он на момент предоставления вычета является студентом очной формы обучения;

- другие справки и документы, подтверждающие размер вычета (для льготных категорий).

Также проверьте, что доход работника не превысил 350 000 руб. в налоговом периоде на момент предоставления вычета (пп. 4 п. 1 ст. 218 НК РФ).

Регистрация договора ГПХ

- Зарегистрируйте договор ГПХ с работником из карточки сотрудника по кнопке Договор подряда (либо Зарплата и кадры — Договора подряда — кнопка Создать).

- Заполните данные по договору.

- Укажите:

- Подразделение — подразделение, в котором производятся затраты, если ведется учет по подразделениям, в нашем примере —Основное подразделение;

- Сотрудник — работник по договору ГПХ, выбирается из справочника Сотрудники;

- Действует с по — срок действия договора (в нашем примере — с 15 октября по 16 ноября (данный период включается в СЗВ-СТАЖ));

- Выплата — По окончании договора либо Ежемесячно (по условиям нашего договора — По окончании договора);

- Сумма договора — итоговая сумма по договору подряда (при ежемесячной выплате сумма делится программой исходя из указанного срока договора);

- Флажок Начисляются взносы от несчастных случаев — установите, если по условиям договора должны их начислять;

- Учет расходов — способ отражения расходов по договору, выбирается из справочника Способы учета зарплаты.

По кнопке Печать можно распечатать:

- Договор подряда;

- Акт сдачи-приемки.

- По ссылке Подписи укажите, кто подписывает документы от имени организации.

- После этого в карточке сотрудника будет доступен блок с данными действующего договора подряда.

- Укажите:

- Выплата — На счет в банке и введите данные банковского счета (в нашем примере — выплата осуществляется на банковский счет);

- Налог на доходы — введите заявление на стандартные вычеты по НДФЛ (в нашем примере — на 1 ребенка); Подробнее Как в 1С предоставить и продлить стандартный вычет на ребенка?

- Учет расходов — способ отражения расходов по договору подряда.

Отражение в учете услуг по договору ГПХ

Нормативное регулирование

БУ. Стоимость работ (услуг) по договору ГПХ, в зависимости от характера и направления работ (услуг), формирует:

- расходы по обычным видам деятельности: например, оказание консультационных, бухгалтерских услуг (п. 5 ПБУ 10/99);

- стоимость внеоборотных активов: например, монтаж оборудования (п. 8 ПБУ 6/01);

- стоимость материально-производственных запасов: например, услуги доставки (п. 6 ПБУ 5/01);

- внереализационные расходы: например, услуги юриста по оформлению регистрационных документов, патентов (п. 11 ПБУ 10/99).

В нашем примере затраты по договору ГПХ на оказание услуг по косметическому ремонту помещения учитываются в составе расходов по обычным видам деятельности и признаются в момент подписания акта оказания услуг (п. 5, п. 16 ПБУ 10/99):

- Дт 26 «Общехозяйственные расходы»;

- Кт 76.10 «Прочие расчеты с физическими лицами» (план счетов 1С).

Торговыми организациями для учета затрат на ремонт помещения используется счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С).

НУ. Стоимость вознаграждения работнику признается:

Учет в 1С

- Отразите начисление вознаграждения по договору ГПХ по окончании работ документом Начисление зарплаты (Зарплата и кадры — Начисление зарплаты — кнопка Создать).

- По кнопке Заполнить начисление по ГПХ отражается автоматически.

Дата выплаты устанавливается как предполагаемая дата выплаты зарплаты, указанная в настройках (Зарплата и кадры — Порядок учета зарплаты). При необходимости исправьте вручную.

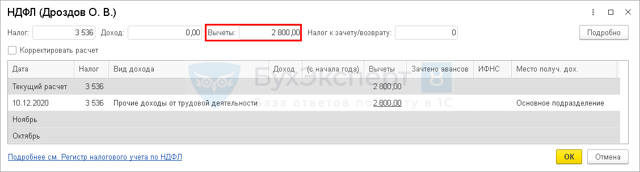

НДФЛ и страховые взносы рассчитываются автоматически.

Ответственность по договору ГПХ с физическим лицом

Организации сталкиваются с ситуациями, когда нужно привлечь для работы физическое лицо, но не в рамках трудовых отношений, а для выполнения определённых задач. Например, организация привлекает специалиста для ремонта оборудования, юриста для участия в судебном процессе или программиста, чтобы разработать сайт.

В случае если эти функции выполняют работники, то с ними оформляется трудовой договор и они в том числе несут материальную ответственность. Но с такими специалистами на практике чаще заключается договор гражданско-правового характера.

Эксперт «Что делать Консалт» рассказывает о том, как предусмотреть ответственность сторон в данной ситуации.

Можно ли включить в договор ГПХ условие о материальной ответственности

Материальная ответственность характерна для трудовых отношений (гл. 39 ТК РФ). В ст. 11 ТК РФ указано, что законы и иные нормативные правовые акты, содержащие нормы трудового права, не распространяются на физических лиц, работающих по договорам гражданско-правового характера. Следовательно, прописать условие о материальной ответственности в данном случае нельзя.

Заключение гражданско-правовых договоров, фактически регулирующих трудовые отношения между работником и работодателем, не допускается. Это следует из ст. 15 ТК РФ.

Так как материальная ответственность характерна для трудовых отношений, включение такого условия в договор гражданско-правового характера может стать поводом для его переквалификации. Например, Определение Шестого кассационного суда общей юрисдикции от 30.04.2020 по делу № 88-8405/2020.

Между организацией и гражданином был заключён договор подряда. Предмет договора — благоустройство поселковых территорий. Стороны согласовали сроки выполнения работ, порядок приёмки, а также срок и порядок оплаты.

Помимо условий, характерных для гражданско-правовых отношений, в договор было включено условие о полной материальной ответственности за полученный инвентарь. Подрядчик выполнял работы, но выявил во взаимодействии с заказчиком признаки трудовых отношений и обратился в суд.

Он указал, что неправомерными действиями работодателя нарушены его трудовые права, он лишён социальных гарантий, предусмотренных трудовым законодательством, оплата его труда в месяц ниже МРОТ. Суд встал на сторону гражданина и признал отношения трудовыми. Предусмотренное выполнение истцом работ в течение оговорённого срока характерно для должности уборщика, а предусмотренная материальная ответственность характерна для трудовых отношений.

Уникальные аналитические материалы СПС КонсультантПлюс помогут вам при возникновении сложных ситуаций.

Отношения могут быть признаны трудовыми в суде также, когда заказчик пытается взыскать деньги за причинённый ущерб, опираясь на то, что в договоре прописано условие о материальной ответственности. В данной ситуации возможен дополнительный риск, который касается суммы взыскания. Например, Апелляционное определение Оренбургского областного суда от 15.01.

2015 по делу № 33-59/2015(33-7893/2014). Между сторонами заключён договор подряда, по условиям которого ответчик обязался осуществить работу водителя автомобиля и несёт полную материальную ответственность за переданный ему товар. При приёмке-сдаче доставленного подрядчиком молока установлены расхождения в весе. Заказчик обратился в суд для взыскания материального ущерба.

В первую очередь суд признал отношения трудовыми. Водитель выполнял работу лично, подчинялся внутренним локальным нормативным актам работодателя, получал оплату два раза в месяц в определённые дни. Помимо указанных признаков, договор предусматривал полную материальную ответственность.

Также суд отметил, что водитель не входит в перечень должностей, с которыми работодатель может заключить договор о полной материальной ответственности (Постановление Правительства РФ от 14.11.2002 № 823). Поэтому ответственность ограничена его средним заработком.

В итоге помимо того, что организация понесла убытки в связи с признанием отношений трудовыми, взыскать суммы расхождения продукции в полном объёме с водителя не получилось. Сумма ущерба превышала средний месячный заработок гражданина.

Обращаем внимание, если договор признают трудовым, организации грозит Штраф по ч. 4 ст. 5.27 КоАП РФ от 50 000 до 100 000 рублей, доначисление взносов.

Кроме того, суд может обязать работодателя выплатить работнику всё, что полагалось бы в рамках трудовых отношений: отпускные, компенсационные выплаты и др. (п. 24 Постановления Пленума ВС РФ от 29.05.2018 № 15, п.

15 Обзора судебной практики Верховного Суда Российской Федерации № 3 (2018)).

Путеводитель по кадровым вопросам в СПС КонсультантПлюс – информационный банк с практическими решениями любого вопроса кадрового делопроизводства.

Какая ответственность предусмотрена по договору ГПХ

Если организация привлекает физическое лицо по договору гражданско-правового характера, то возможно прописать только гражданско-правовую ответственность. За нарушение договора, то есть за неисполнение или ненадлежащее исполнение обязательств, можно потребовать возмещения убытков, уплаты неустойки, процентов за пользование чужими денежными средствами.

Неустойка

Неустойка — это определённая законом или договором сумма, которую сторона обязалась уплатить контрагенту в случае, если она нарушит своё обязательство и будет ответственной за это нарушение. Установление неустойки удобно, поскольку при её взыскании доказывать причинение убытков не нужно (ст. 330 ГК РФ).

Неустойку можно установить в виде пеней – периодически начисляемых платежей. Она может быть установлена за длящееся нарушение обязательств, например за просрочку срока сдачи результата работ. На практике неустойка встречается в виде фиксированной суммы, например 100 рублей за каждый день просрочки или в процентах (например, 0,1 % от цены работ за каждый день просрочки).

Можно установить предельный размер неустойки, например 10 % от цены работ, или определить период времени, за который она взыскивается. Если ограничений нет, то неустойка начисляется за весь период с момента нарушения обязательства до его исполнения в полном размере. Если неустойка явно несоразмерна последствиям нарушения обязательств, то суд вправе её уменьшить на основании ст.

333 ГК РФ.

Ещё один вариант неустойки – штраф. Он удобен для разового нарушения обязательств. Например, привлечение субисполнителей без согласия заказчика, появление подрядчика на территории заказчика в состоянии опьянения и др. Закон не ограничивает варианты, можно предусмотреть ответственность за любое нарушение договора.

Если Исполнитель (подрядчик) нарушил обязательства по договору и добровольно не оплачивает неустойку, то её можно взыскать в суде. Например, Апелляционное определение Московского городского суда от 16.12.2019 № 33-52381/2019.

В СПС КонсультантПлюс есть путеводители по любым видам договоров, а также полная база сопутствующих документов.

Проценты за пользование чужими денежными средствами

На практике возможна ситуация, когда заказчик внёс предоплату по договору, а исполнитель услуги не оказал или подрядчик не выполнил работы.

В таком случае, кроме возврата уплаченной суммы, заказчик может дополнительно можно потребовать проценты за пользование денежными средствами по ст. 395 ГК РФ. Проценты считаются на основании ключевой ставки ЦБ РФ, которая действовала в соответствующие периоды.

Такая норма применяется, когда другой размер процентов не установлен отдельно законом или же не был согласован сторонами в договоре.

Формула для расчёта процентов:

В справочно-правовой системе КонсультантПлюс есть сервис «Калькуляторы», с помощью которого можно быстро рассчитать проценты по ст. 395 ГК РФ.

Сервис актуален, если для расчёта процентов применяется ключевая ставка Банка России.

Убытки

Ещё одна мера ответственности в рамках гражданско-правовых отношений — возмещение убытков (ст. 15 ГК РФ). Убытки включают в себя реальный ущерб и упущенную выгоду.

Под реальным ущербом понимают произведённые или будущие расходы на восстановление нарушенного права, утрату или повреждение имущества.

Упущенная выгода — это неполученные доходы, которые можно было бы получить, если бы нарушения не произошло.

Для того чтобы взыскать убытки, организация, права которой нарушены, должна доказать нарушение обязательств, возникновение убытков и причинно-следственную связь между данными событиями. Например, организация привлекла специалиста для ремонта оборудования, работы были выполнены некачественно, и для устранения недостатков пришлось понести убытки.

В «Азбуке права» СПС КонсультантПлюс представлены актуальные ответы на житейские вопросы, прописан порядок действий со ссылками на законодательство.

Ответственность за переданные материалы и оборудование

В договоре может быть предусмотрено, что для его исполнения заказчик предоставляет материалы или оборудование. В соответствии со ст. 714 ГК РФ подрядчик несёт ответственность за сохранность,предоставленных заказчиком материала, оборудования, переданной для переработки (обработки) вещи или иного имущества, оказавшегося во владении подрядчика в связи с исполнением договора. В случае расторжения договора подрядчик должен вернуть заказчику его имущество или компенсировать его стоимость.

Итак, материальная ответственность для договоров гражданско-правового характера не предусмотрена, но ответственность тут гораздо шире. Она может быть установлена в виде штрафа, пени или неустойки, что не может быть предусмотрено в трудовом договоре. Кроме того, в рамках гражданско-правовых отношений можно потребовать возмещение ущерба или убытков в полном объёме.

- Заключить договор гражданско-правового характера с физическим лицом с учётом интересов заказчика и всех требований законодательства, а также избежать рисков в признании его трудовым помогут полезные материалы в справочно-правовой системе КонсультантПлюс.

- Форма с ми о рисках: Договор подряда с подрядчиком — физическим лицом (образец заполнения) {КонсультантПлюс}

- Форма с ми о рисках: Договор возмездного оказания услуг с исполнителем — физическим лицом (образец заполнения) {КонсультантПлюс}

- Типовая ситуация: Чем трудовой договор отличается от гражданско-правового {КонсультантПлюс}

- Перспективы и риски спора в суде общей юрисдикции: Споры, связанные с заключением трудового договора: Работник (Исполнитель) требует признания отношений, возникших на основании гражданско-правового договора, трудовыми {КонсультантПлюс}

- Вопрос

- Правомерно ли заключение договора ГПХ с работником, который уже работает по трудовому договору в организации?

- Ответ

- Правомерно.

- Законодательством РФ не предусмотрено никаких ограничений на заключение договоров гражданско-правового характера с лицами, которые уже работают в организации на основании трудовых договоров.

Граждане и юридические лица свободны в заключении договора (п. 1 ст. 421 ГК РФ).

Инструкция: готовим гражданско-правовой договор с физлицом

Кадры

Заключение гражданско-правового договора — это Процедура по оформлению взаимоотношений заказчика и исполнителя (подрядчика). В контракте отражают права и обязанности сторон, стоимость работ, сроки и иные существенные моменты.

20 сентября 2021 Челозерцева Александра

Для правового оформления отношений по выполнению работ или оказанию услуг физическим лицом заключают контракт — ДГПХ.

Выбор исполнителя зависит от цели заключения гражданско-правового договора и не ограничен законодателем:

- для оказания услуг (юридические, бухгалтерские, клининг и пр.);

- для выполнения работ (ремонт, изготовление изделий и пр.).

Существуют два варианта оформления:

- принятие работника в штат и заключение трудового договора;

- оформление ГПХ.

Основные отличия — в таблице:

| Правовое регулирование | Трудовой Кодекс РФ | Гражданский кодекс РФ |

| Предмет | Личное выполнение обязанностей работником | Конечный результат оказания услуг (выполнения работ) с правом привлечения третьих лиц к работе |

| Режим работы | Устанавливают локальным актом и согласуют с работодателем | Не установлен |

| Срок | Как правило, бессрочно. Для установления срока законом установлены основания | Предусмотрен контрактом |

| Порядок оплаты | Не реже, чем раз в две недели | Стороны согласуют самостоятельно |

| Налоги и взносы | Работодатель удерживает НДФЛ, платит взносы в ФСС, ПФР, ФОМС | Заказчик удерживает НДФЛ, платит взносы в ПФР и ФОМС |

| Расторжение | Регламентировано законом: работник вправе отказаться от соглашения, предупредив работодателя за две недели, работодатель вправе расторгнуть контракт в определенных законом случаях | Порядок расторжения и одностороннего отказа устанавливают в контракте |

С кем заключают дгпх

Сторонами сделки являются организации и граждане.

Сделку заключают для выполнения разовых работ или для продолжительного сотрудничества с гражданином.

Нередко предложение заключить гражданско-правовой договор поступает от работодателя для целей экономии на взносах.

Для работника относительно пенсионных прав характер контракта не имеет значения, поскольку период работы по ГПХ включают в страховой стаж (п. 13 правил, утв. постановлением правительства РФ от 02.10.2014 № 1015).

Таким образом, при заключении гражданско-правового договора работодатель обязан передать сведения в ПФР.

Какие условия включают в документ

Контракт составляют письменно в двух экземплярах.

При составлении стороны согласуют условия заключения гражданско-правового договора:

- наименование и объем оказываемых услуг, выполняемых работ;

- сроки;

- порядок оплаты;

- права и обязанности сторон;

- порядок приемки работ и услуг;

- порядок расторжения и отказа от сделки.

Закон не ограничивает стороны в согласовании условий, но необходимо учесть положения ГК РФ для отдельных видов сделок:

- возмездное оказание услуг — гл. 39 ГК РФ;

- подряд — гл. 37 ГК РФ.

Как заключить ДГПХ

Закон не закрепляет какой-то особый порядок заключения гражданско-правового договора, применяют общие правила делопроизводства:

- Согласование условий.

- Ознакомление с проектом контракта и корректировки.

- Подписание сделки сторонами.

Законодательные основания для заключения гражданско-правового договора зависят от вида сделки: подряд, возмездное оказание услуг или смешанный контракт. В зависимости от правового регулирования, применяют соответствующие нормы ГК РФ.

Вот какие документы нужны для оформления ГПХ:

- для организации — устав, приказ о назначении руководителя, свидетельство о регистрации и банковские реквизиты;

- для граждан — паспорт, ИНН и СНИЛС.

Ответ на вопрос, нужно ли издавать приказ о заключении ДГПХ, отрицателен: для ГПХ, в отличие от трудового, приказ не нужен.

Срок действия ДГПХ

Закон не ограничивает срок гражданско-правового договора, стороны согласуют его самостоятельно.

Другие статьи автора на gosuchetnik.ru Статья подготовлена с использованием материалов КонсультантПлюс. Получить доступ

Статья подготовлена с использованием материалов КонсультантПлюс. Получить доступ

Договор ГПХ: как оформить отношения с исполнителем

Если бизнесмену нужны разовые или периодические работы либо услуги, то удобно заключить с исполнителем договор ГПХ (договор гражданско-правового характера). Рассмотрим особенности договора ГПХ и возможные риски.

Что такое договор ГПХ и чем он отличается от трудового

Договор ГПХ предусматривает оказание исполнителем заказчику определенных услуг или выполнение работ. Договор ГПХ существенно отличается от трудового договора по всем аспектам сотрудничества сторон:

- Нормативное регулирование: для договора ГПХ – ГК РФ, а для трудовых отношений — ТК РФ.

- Срок действия договора ГПХ всегда ограничен. Трудовой договор обычно заключают на неопределенный срок, и лишь в отдельных случаях, либо по соглашению сторон можно заключить срочный трудовой договор (ст. 59 ТК РФ).

- Чаще всего исполнитель сам отвечает за организацию работы по договору ГПХ. Он использует свое помещение, оборудование, оргтехнику, материалы. Заказчик по условиям договора ГПХ может предоставить исполнителю что-то из перечисленного, но по закону это не обязательно. В рамках трудовых отношений работодатель обязан предоставить сотруднику все необходимое для работы.

- Исполнитель по договору ГПХ обычно не обязан соблюдать какой-либо график работы. Важно только то, чтобы нужный результат был достигнут в установленный срок. Если для выполнения заказа требуется длительное время, то стороны договора ГПХ могут установить «контрольные точки» для проверки промежуточных итогов, но это не обязательно. При трудовых отношениях работник, как правило, должен соблюдать режим работы, установленный в организации.

- В рамках договора ГПХ заказчик не должен оплачивать исполнителю больничные, отпускные, выдавать компенсацию при увольнении. Для штатных сотрудников положениями ТК РФ предусмотрены все перечисленные выплаты, а также ряд других социальных гарантий.

- Условия оплаты по договору ГПХ полностью определяются соглашением сторон. Это может быть аванс, расчет после выполнения или постепенная оплата в течение срока действия договора ГПХ. Порядок оплаты по трудовому договору регламентирован ТК РФ. В частности, зарплату нужно платить не реже двух раз в месяц и рассчитываться по итогам прошедшего месяца до 15 числа следующего.

- Налоговая нагрузка на работодателя и работника существенно отличается в зависимости от варианта оформления договора. Подробно об этом расскажем в следующем разделе.

Как отличается налоговая нагрузка при разных вариантах оформления договора

Говоря о налоговой нагрузке, будем включать в понятие «налоги» и страховые взносы, которые бизнесмены начисляют на выплаты в пользу работников. Формально взносы не относятся к налоговым платежам, так как предполагают в последующем возврат: в виде пенсий, социальных выплат и т.п. Но «здесь и сейчас» для работодателя взносы — это затраты.

Трудовой договор. В этом случае работодатель должен начислить на всю сумму зарплаты и заплатить страховые взносы по общей ставке 30%, если не учитывать льготы. Также работодатель обязан удержать при выплате НДФЛ по ставке 13%.

Договор ГПХ с «обычным» физическим лицом, т.е. не ИП и не самозанятым. Выплаты практически те же самые, что и по трудовому договору: взносы плюс НДФЛ. Отличие лишь в том, что общая ставка взносов будет немного меньше. Нужно будет начислить не 30%, а 27,1% от дохода исполнителя, т.к. выплаты по договорам ГПХ не облагаются взносами на социальное страхование.

Договор ГПХ с ИП на УСН «Доходы». В этом случае заказчик не платит никаких налогов. ИП должен заплатить налог по ставке 6%, а также страховые взносы. Сумма взносов в 2021 году равна 40,9 тыс. руб. плюс 1% от дохода, превышающего 300 тыс. руб.

ИП без наемных сотрудников могут в полном объеме вычесть страховые взносы из суммы налога. Если годовой доход исполнителя превысит 750 тыс. руб., то начисленный 6% налог полностью «перекроет» взносы и фискальная нагрузка на исполнителя будет равна 6%. Но при меньшем доходе процент нагрузки будет выше, так как фиксированную часть страховых взносов придется заплатить в любом случае.

Договор ГПХ с самозанятым. Для заказчика здесь ничего не меняется — никаких налогов он не платит.

Ставка для самозанятого при работе с юридическими лицами или ИП – те же 6%, что и при УСН «Доходы».

Кроме того, сразу после регистрации самозанятый получает налоговый вычет и до тех пор, пока доход исполнителя не достигнет 500 тыс. руб., он будет работать с компаниями или ИП по ставке 4%.

Важно, что у самозанятых, в отличие от ИП, нет обязательных страховых взносов. Поэтому налоговая нагрузка исполнителя будет равна 6% (или 4% с учетом вычета) при любом уровне годового дохода.

Рассмотрим, какие суммы придется потратить на налоги и взносы в различных ситуациях, если по договору начислено вознаграждение в 100 тыс. руб.

тыс. руб.

| Тип договора | Налоги и взносы | Остаток у исполнителя после выплаты налогов | |

| заказчик | исполнитель | ||

| Трудовой договор | 30 | 13 | 87 |

| «Обычный» договор ГПХ | 27,1 | 13 | 87 |

| Договор ГПХ с ИП на УСН «Доходы»* | 6 | 94 | |

| Договор ГПХ с самозанятым** | 6 (4) | 94 (96) |

*при условии, что годовой доход исполнителя превышает 750 тыс. руб.

**в скобках указаны суммы на время использования исполнителем «стартового» вычета

Индивидуальный предприниматель может перейти на уплату налога на профессиональный доход, т.е. стать «самозанятым ИП». На время пребывания в статусе самозанятого предприниматель не должен платить страховые взносы (п. 11 ст. 2 закона от 27.11.2018 № 422-ФЗ).

Таким образом, налоговая нагрузка при работе с самозанятым ИП будет такой же, как и при сотрудничестве с «обычным» самозанятым (последняя строка таблицы). Но у предпринимателя будут два дополнительных преимущества с точки зрения заказчика:

- Самозанятые — физические лица используют для приема платежей обычную банковскую карту, а самозанятые ИП — счет предпринимателя. Обычно комиссии банков за переводы на счета ИП существенно ниже, чем на карты физических лиц.

- В большинстве регионов РФ переходить на самозанятость стало возможно только в 2020 году. Поэтому многие заказчики еще плохо знакомы с этим режимом и «по привычке» считают статус ИП более надежным.

Какой вариант договора наиболее выгоден для заказчика

Из сказанного выше видно, что для заказчика самый выгодный вариант — это договор ГПХ с ИП или самозанятым, а лучше всего — с «самозанятым ИП».

Причина здесь не только в экономии на налогах, но и в снижении других затрат. В рамках договора ГПХ заказчик не обязан организовывать рабочее место, предоставлять оборудование, материалы, оргтехнику и т.п. Также в этом случае у заказчика нет обязанности производить любые выплаты за неотработанное время: больничные, отпускные и т.п.

Упрощается и оформление документов: при работе по договору ГПХ не нужно заполнять трудовую книжку, заводить личную карточку, составлять должностную инструкцию и т.п.

Единственный минус для заказчика при использовании договора ГПХ — у него будет меньше возможностей для контроля за исполнителем. Но этот риск можно снизить, если предусмотреть в договоре поэтапную сдачу работы.

Что такое переквалификация договора ГПХ в трудовой договор и чем она грозит бизнесмену

Так как договор ГПХ удобен и выгоден для работодателя, то у многих бизнесменов появляется соблазн перевести всех или большинство штатных сотрудников на работу в таком формате.

До появления режима самозанятости в 2019 году работодатели для оптимизации налогов переводили сотрудников в статус ИП на УСН «Доходы». Однако эта схема хорошо известна налоговикам, и они при проверках часто переквалифицировали договоры ГПХ с предпринимателями в трудовые через суд (ст. 11 и 19.1 ТК РФ).

Если суд признает договор трудовым, то работодатель должен будет начислить за все время его действия страховые взносы и удержать НДФЛ.

Налог и взносы придется перечислить в бюджет и фонды с учетом штрафов и пени.

В этом случае, скорее всего, будет применен максимальный штраф в размере 40% от недоимки, так как явно присутствует умысел на уклонение от уплаты налога и взносов (п. 2 ст. 122 НК РФ).

Кроме того, в данном случае на работодателя еще будет наложен штраф за нарушение трудового законодательства по п. 4 ст. 5.27 КоАП РФ. Предпринимателя оштрафуют на сумму до 10 тыс. руб., а юридическое лицо — на сумму до 100 тыс. руб.

Понятно, что подобные ситуации вызывали много судебных споров. В итоге Верховный Суд обобщил практику и сформулировал несколько основных критериев, по которым отношения между сторонами договора можно отнести к трудовым (п. 17 постановления Пленума ВС РФ от 29.05.2018 №15):

- Работник выполняет постоянные трудовые обязанности под контролем работодателя.

- Работник подчиняется правилам внутреннего распорядка.

- Работодатель организует рабочее место, предоставляет оборудование, инструменты, материалы.

- В договоре указаны права работника на выходные дни, отпуск, получение социальных выплат.

- Работодатель возмещает расходы работника, связанные с поездками по служебной необходимости.

- Выплаты от работодателя являются для работника единственным или основным источником дохода.

Оптимизация «зарплатных налогов» с помощью самозанятых еще более удобна, чем через ИП. Зарегистрироваться в качестве плательщика налога на профессиональный доход проще, чем открыть ИП, и здесь не нужна госпошлина. Самозанятые не платят страховые взносы, а значит — можно использовать эту схему и для работников с относительно невысокими зарплатами.

Правда, есть одно дополнительное ограничение: нельзя заключать договор, как с самозанятыми, с бывшими сотрудниками в течение двух лет после увольнения. Но это препятствие можно формально «обойти», если открыть новое юридическое лицо.

Однако еще в 2019 году, вскоре после появления режима НПД, министр финансов А. Силуанов предупредил «ушлых предпринимателей», которые переводят штатных сотрудников в самозанятые, о том, что это недопустимо. Министр отметил, что налоговики разрабатывают специальный программный продукт для контроля за подобными нарушениями.

Но пока практика по переквалификации договоров с самозанятыми в трудовые не сложилась. Основная причина в том, что в 2020 году из-за пандемии контрольные мероприятия были приостановлены.

Однако можно предположить, что в дальнейшем налоговики и суды будут руководствоваться критериями для ИП, указанными в постановлении ВС РФ № 15. В частности, в упомянутом выступлении Силуанов выделил один из них — получение самозанятым исполнителем дохода только от одного источника.

Вывод

При разовых и проектных работах удобно привлекать исполнителей по договорам ГПХ.

Самый выгодный для бизнесмена вариант — если исполнитель будет «самозанятым ИП», т.е. предпринимателем, который платит налог на профессиональный доход.

Но использовать договор ГПХ для замены трудового договора опасно. Если налоговики докажут, что имели место трудовые отношения, то работодателю придется доплатить НДФЛ и страховые взносы, а также штрафы и пени.

Доверьте бухгалтерию команде экспертов

Гражданско-правовой договор со штатным работником

Заключение договора гражданско-правового характера с сотрудником, состоящим в штате организации, «освобождает» работодателя от предоставления социальных гарантий, полагающихся работнику по трудовому договору.

В этом случае не нужно начислять страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, оплачивать больничный, предоставлять отпуск.

Кроме того, выплаты по такому договору не включаются в налоговую базу по ЕСН в части суммы налога, подлежащего уплате в ФСС России.

Однако проверяющие органы могут поднять вопрос о правомерности заключения двух договоров – и трудового, и гражданско-правового – с одним и тем же сотрудником и в судебном порядке не только переквалифицировать сложившиеся отношения в трудовые, но и привлечь работодателя к налоговой ответственности. О том, как избежать недопустимых ошибок, учесть особенности заключения и правильно оформить такой договор, мы расскажем в данной статье.

Многие работники кадровых служб на вопрос, можно ли заключить договор гражданско-правового характера с работником, состоящим в штате организации, ответят, что нельзя.

Данная точка зрения прослеживается и на некоторых специализированных форумах, где обсуждаются различные аспекты трудовых отношений.

Однако не будем торопиться с окончательным ответом и рассмотрим ситуацию со всех сторон.

Все-таки можно?

Начнем с того, что гражданско-правовой договор может быть заключен в отношении любой деятельности, которую может выполнять работник, в том числе состоящий в штате организации.

Заключение подобного договора со штатным сотрудником возможно при острой необходимости выполнения какой-либо работы, предусматривающей достижение определенного результата.

При заключении такого договора отношения работника и работодателя переходят в русло гражданско-правовых и регулируются нормами Гражданского кодекса РФ.

Следует иметь в виду, что Трудовой кодекс РФ предусматривает следующие варианты оформления дополнительной нагрузки на работника:

- совмещение профессий (должностей) с установлением доплаты (ст. 60.2 ТК РФ);

- заключение с работником договора совместительства (ст. 282 ТК РФ).

С учетом этой возможности заключение гражданско-правового договора с сотрудником организации рассматривается как некое исключение, когда применение соответствующих положений трудового законодательства является затруднительным. На практике гражданско-правовые договоры чаще всего заключаются со штатными работниками в период их нахождения в отпуске.

Главный бухгалтер организации находился в ежегодном оплачиваемом отпуске. В это время его заместитель уволился.

В связи с этим с главным бухгалтером был заключен договор подряда, предусматривающий выполнение определенных работ, ранее входивших в трудовые обязанности заместителя главного бухгалтера.

Таким образом, было соблюдено право главного бухгалтера на ежегодный оплачиваемый отпуск и выполнена необходимая работа. При этом конкретное время ее выполнения выбирал сам работник (в данном случае выступающий как подрядчик), но во временных рамках, определенных гражданско-правовым договором.